Kundenerfolg: Mithilfe des Debitorenregisters Deutschland von Creditreform konnte die Schmitz Cargobull AG ihr Risikomanagement effektiv optimieren.

Schmitz Cargobull verbessert Risikomanagement

Schmitz Cargobull modernisiert Bonitätsprüfungen

Die Schmitz Cargobull AG ist Europas führender Hersteller von Sattelaufliegern, Anhängern und Motorwagenaufbauten für temperierte Fracht, General Cargo sowie Schüttgüter.

Bevor sich der Transportlösungsanbieter entschloss, den Zahlungserfahrungspool Debitorenregister Deutschland (DRD) von Creditreform zu nutzen, erfolgte die Bonitätsprüfung folgendermaßen: Zunächst wurde von Administratoren eine "Sichtprüfung" vor Ort vorgenommen.

War der Geschäftspartner zudem bereit, seine BWA oder Bilanz herauszugeben, wurden auch diese bei der Risikoprüfung hinzugezogen. Darüber hinaus berücksichtigte das Unternehmen eigene Zahlungserfahrungen und holte gegebenenfalls zusätzlich eine Creditreform Auskunft ein.

Über das Unternehmen:

- Schmitz Cargobull wurde 1892 durch Franz Heinrich Schmitz gegründet

- Jahresproduktion: rund 63.500 Fahrzeuge

- etwa 6.500 Mitarbeiter

- Portfolio: Forschung und Entwicklung, Produktion, Service-Angebote wie Beratung, Trailer-Telematik, Finanzierung, Ersatzteilversorgung und Gebrauchtfahrzeughandel

- Website: https://www.cargobull.com/de

Ziel: Roll-out des neuen Kreditprüfungsprozesses

Das Ziel der Schmitz Cargobull AG war, ihr Kreditmanagement zu optimieren und noch verlässlicher zu gestalten. Das Unternehmen plante, seine Kunden bei der Bonitätsprüfung in Risikoklassen einzustufen, die mithilfe einer Scorecard ermittelt werden sollten. Neben den eigenen Zahlungserfahrungen sollten dabei auch Informationen aus einem externen Zahlungserfahrungspool genutzt werden. Ausfallrisiken sollten minimiert, Außenstände termingerecht realisiert und Forderungsausfälle vermieden werden. Das langfristige Ziel war der Roll-out des neuen Kreditprüfungsprozesses in der kompletten Unternehmensgruppe Schmitz Cargobull.

Überblick: Debitorenregister Deutschland und CrefoSprint

Das Debitorenregister Deutschland ist ein führender Zahlungserfahrungspool, der auf dem Prinzip der Gegenseitigkeit beruht. Jeder Teilnehmer stellt seine Zahlungserfahrungen mit den eigenen Debitoren monatlich in den Pool ein und erfährt in einer kostenfreien Auswertung im Gegenzug, wie seine Debitoren im Durchschnitt bei anderen Lieferanten bezahlen. So erhält er über Tendenzen im Zahlungsverhalten Frühwarnsignale zu Liquiditätsengpässen seiner Kunden und kann auch seinen eigenen Stellenwert als Lieferant bewerten. Die Teilnahme am Debitorenregister Deutschland ist anonym und rechtskonform.

CrefoSprint ist ein Kreditmanagement-System für Debitoren- und Forderungsmanagement in SAP mit dessen Hilfe das Debitorenregister Deutschland in die Geschäftsprozesse integriert werden kann. Die Modular aufgebaute CrefoSprint Produktfamilie automatisiert die einzelnen Teilprozesse der Kreditvergabe von der Antragsprüfung, Kundenbewertung, Risikoklassifizierung, Kreditentscheidung bis hin zur Übergabe der Inkassofälle an Creditreform.

Lösung: Anbindung an das Debitorenregister Deutschland

In einem ersten Schritt ging es darum, ein Regelwerk "Kreditmanagement" für Neufahrzeuge, Ersatzteilverkäufe und Reparaturen einzuführen, das einen verbindlichen Mindeststandard festschreiben und für die gesamte Unternehmensgruppe gelten sollte. In Zusammenarbeit mit Creditreform Münster stand dann die Anbindung an das Debitorenregister Deutschland auf dem Programm. Nach der Einführung von SAP übernahm die Schmitz Cargobull AG die DRD-Daten indie Creditreform Software-Lösung CrefoSprint. Anschließend ließ sie sie in den Vergabeprozess des Kreditlimits einfließen. Per Mausklick konnte damit das Zahlungsverhalten des Kunden nachvollzogen und den eigenen Zahlungserfahrungen gegenübergestellt werden.

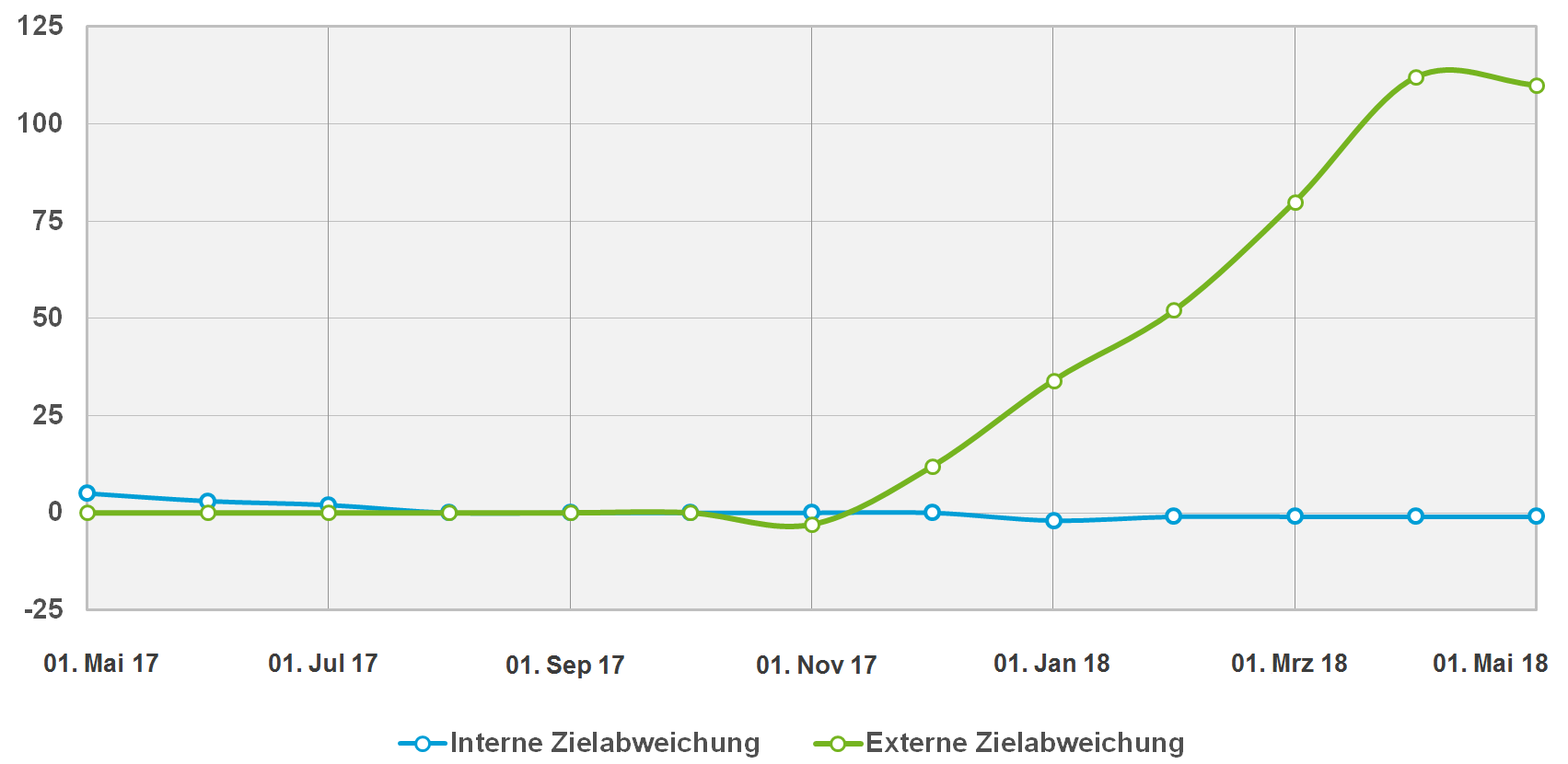

Beispielgrafik: Kundenentwicklung

CrefoSprint: Vergleich der internen/externen Über-/Vorfälligkeiten - Auswertung für Kunden Mustermann

Die grafische Darstellung der Entwicklung eines Kunden in den letzten 12 Monaten spielt bei der Anpassung und Optimierung des Zahlungsziels eine große Rolle. Die Risikoklassen werden mithilfe einer Scorecard ermittelt. Zu bestimmten Kriterien wie etwa Unternehmensalter, Rechtsform, Umsatz, Zahlungserfahrungen werden Punkte zum Basisindex addiert beziehungsweise subtrahiert. Der ermittelte Wert ergibt die Einordnung in die entsprechende Risikoklasse. Hier fließen auch die DRD-Daten ein. Ergänzend dazu nutzt Schmitz Cargobull auch das WebInkasso von Creditreform.

Ergebnis: Systemgestützes Kreditmanagement optimiert

Mit dem Einsatz von CrefoSprint und der Nutzung der Zahlungserfahrungen aus dem Debitorenregister Deutschland hat das Unternehmen sein systemgestütztes Kreditmanagement in SAP erfolgreich optimiert. Die Kunden von Schmitz Cargobull werden nun per Scorecard den vier ermittelten Risikoklassen zugeordnet und die Kreditprüfung entsprechend angepasst. So gehören zur Risikoklasse 1A beispielsweise die eigenen Konzerngesellschaften, deren gesamte Aufträge und Belege systemseitig automatisch ohne Kreditprüfung freigegeben werden. Bei dürftiger Informationslage zu einem Kunden und unterdurchschnittlichen externen sowie internen Bewertungen wird dieser in die Risikoklasse 2 eingestuft. Kunden, bei denen die Informationslage objektiv und eindeutig negativ ist, landen in der Risikoklasse 3. Hier erfolgt die Auslieferung nur gegen eine gesicherte Finanzierung oder Zahlungsmittel. Inzwischen hat das Unternehmen diesen Kreditvergabeprozess auf die gesamte Gruppe ausgeweitet.