Creditreform Zahlungsindikator Deutschland - Sommer 2024

Im ersten Halbjahr 2024 sank der Zahlungsverzug auf zuletzt 8,80 Tage. Doch der schöne statistische Schein trügt leider: Kreditgeber und Lieferanten gewährten ihren Geschäftspartnern deutlich längere Zahlungsziele, womit die Außenstandsdauer insgesamt nahezu unverändert blieb. Das ausstehende Forderungsvolumen hingegen stieg signifikant auf 23.600 Euro je Schuldner.

Mehr unbezahlte Rechnungen im B2B-Geschäft

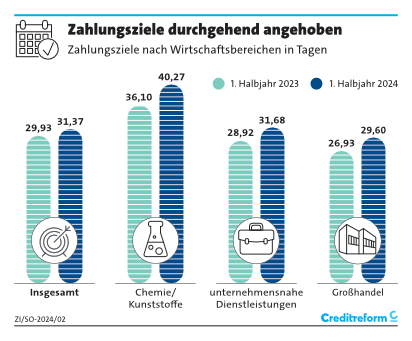

Die wirtschaftliche Entwicklung in Deutschland blieb auch im ersten Halbjahr 2024 insgesamt schwach. Die schlechte Geschäftslage in vielen Branchen zeigt zunehmende Auswirkungen auf das Zahlungsverhalten und die Höhe der offenen Forderungen. Lieferanten und Kreditgeber verzeichneten mehr überfällige Rechnungen, während sie gleichzeitig ihren Kunden längere Zahlungsfristen einräumten. Das durchschnittliche Zahlungsziel erhöhte sich in den ersten sechs Monaten auf 31,37 Tage (1. Halbjahr 2023: 29,93 Tage). Dennoch stieg das ausstehende Forderungsvolumen auf 23.600 Euro je Schuldner, was rund 1.700 Euro mehr sind als im Vergleichszeitraum des Vorjahres.

Patrik-Ludwig Hantzsch, Leiter der Creditreform Wirtschaftsforschung, kommentiert die aktuellen Entwicklungen: „Die steigenden Außenstände infolge der Konjunkturkrise belasten Kreditgeber und Lieferanten. Insolvenzen und Zahlungsausfälle nehmen teils sprunghaft zu.“ Hantzsch weiter: „Die Daten der ersten sechs Monate zeigen deutlich krisenhafte Veränderungen im Zahlungsverhalten. Dabei ist der Höhepunkt vermutlich noch nicht erreicht und eine weitere Verschlechterung ist zu erwarten.“

Für die Studie hat die Creditreform Wirtschaftsforschung gut 3,8 Mio. Rechnungsbelege aus dem Creditreform Debitorenregister Deutschland (DRD) ausgewertet.

Gläubiger weiten Zahlungsziele aus

Die Ausweitung der Zahlungsziele im ersten Halbjahr 2024 gab vielen Schuldnern mehr Zeit, ihre Rechnungen zu begleichen. Dadurch verringerte sich branchenübergreifend die Zahlungsverzugsdauer auf 8,80 Tage (Vorjahr: 10,77 Tage). Trotzdem stieg der Forderungsbestand bei den Gläubigern an, da mehr Rechnungen verspätet bezahlt wurden.

„Während der Corona-Krise hatten Lieferanten und Kreditgeber ihre Zahlungsziele zunächst drastisch verkürzt, um schnell an Liquidität zu gelangen. Mittlerweile steht jedoch die Vermeidung von Zahlungsausfällen ganz oben auf der Agenda. Entsprechend werden den Kunden derzeit großzügige Zahlungsfristen eingeräumt“, sagt Patrik-Ludwig Hantzsch. „Diese Strategie birgt jedoch viele Risiken. Außenstände könnten möglicherweise gar nicht mehr beglichen werden, was zu Zahlungsausfällen führt“, so Hantzsch weiter.

Forderungslaufzeit noch stabil

Bislang konnten die Gläubiger die Forderungslaufzeit weitgehend stabil halten. Im ersten Halbjahr 2024 sank sie leicht auf 40,17 Tage (1. Halbjahr 2023: 40,70 Tage). Die Kennzahl „Forderungslaufzeit“ setzt sich aus dem vereinbarten Zahlungsziel und dem Zahlungsverzug zusammen.

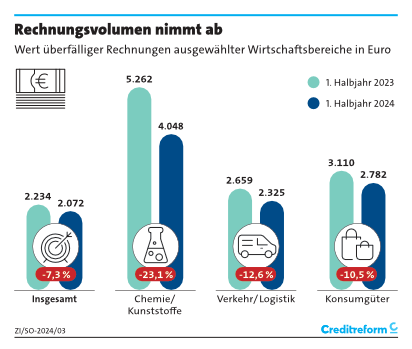

Der durchschnittliche Wert einer verspätet bezahlten Rechnung verringerte sich deutlich von 2.234 Euro im ersten Halbjahr 2023 auf 2.072 Euro im ersten Halbjahr 2024. Diese Entwicklung dürfte durch die schlechte Geschäftslage bedingt sein, was größere Transaktionen seltener macht. „Deutlich niedriger als im Vorjahreszeitraum war der durchschnittliche Rechnungswert bei Lieferungen an die Industrie und die Logistik. Hier macht sich die Konjunkturschwäche besonders stark bemerkbar“, ergänzt Hantzsch.

Lieferanten setzen auf Großkunden

Großunternehmen mit mehr als 250 Mitarbeitern waren im ersten Halbjahr 2024 für 61,3 Prozent des offenen Forderungsvolumens bei Kreditgebern verantwortlich. Im Gegensatz dazu stellten Kleinunternehmen (höchstens 50 Mitarbeiter) mit einem Viertel (25,2 Prozent) lediglich einen kleineren Anteil der Außenstände.

„Für das erste Halbjahr lässt sich eine zunehmende Bedeutung von Großkunden feststellen. Dies spiegelt offenbar ein Sicherheitsbedürfnis der Lieferanten, die vermehrt auf bekannte und größere Kunden setzen“, betont DRD-Leiterin Janine Stappen. „Allerdings geht diese Vorgehensweise auch mit langen Zahlungszielen und Forderungslaufzeiten von weit über 40 Tagen einher“, ergänzt Stappen.

Datenbasis:

- Zu rund 1,02 Mio. Unternehmen liegen Zahlungsinformationen im Debitorenregister Deutschland (DRD) vor.

- Die Zahlen zum Zahlungsindikator beruhen auf überfälligen, aber ausgeglichenen Belegen.

- Ein Belegvolumen von rund 82 Mrd. Euro zu 1.160 Branchen wird in Deutschland analysiert.

- Monatlich werden aktuell 10 Mio. Zahlungsinformationen eingeliefert.

Der nächste „Creditreform Zahlungsindikator Deutschland“ erscheint im Februar 2025.

Ansprechpartner:

Patrik-Ludwig Hantzsch

Leitung Wirtschaftsforschung

Tel.: 02131/109-172

E-Mail: p.hantzsch@verband.creditreform.de

Janine Stappen

Abteilungsleitung DRD

Tel.: 02131/109-5105

E-Mail: j.stappen@verband.creditreform.de

Pressekontakt Regional

Marketing

Tel.: +49 9217593080

marketing@muenchen.creditreform.de

Pressekontakt

Patrik-Ludwig Hantzsch

Pressesprecher

Leiter Wirtschaftsforschung

Tel.: +49 (0) 21 31 / 109-172

p.hantzsch@verband.creditreform.de

Twitter: @PtrkLdwg