Einen Businessplan schreiben

Sie haben eine Geschäftsidee, die Sie gerne in die Tat umsetzen möchten? Doch mit einer Idee alleine kommen Sie nicht weit – für einen erfolgreichen Start benötigen Sie eine fundierte Planung.

Zum ArtikelSie möchten sich selbstständig machen oder sind es bereits? Möglicherweise ist die Kleinunternehmerregelung genau das Richtige für Sie. Wir liefern Ihnen die wichtigsten Informationen.

Freiberufler, Unternehmer oder Selbstständige, die von der sogenannten Kleinunternehmerregelung Gebrauch machen, sind nach dem Paragraphen 19 des Umsatzsteuergesetzes (UStG) Kleinunternehmer. Der Begriff Kleinunternehmer ist dabei nicht zu verwechseln mit der allgemeinen Bezeichnung von kleinen Unternehmen, die aufgrund ihrer Mitarbeiterzahl, Umsatz oder Gewinn als klein kategorisiert werden. Auch handelt es sich hierbei nicht um eine Rechtsform, sondern um eine Regelung aus dem Steuerrecht. So können auch Kleingewerbetreibende oder eine GmbH Kleinunternehmer sein.

Kleinunternehmer sind nach Paragraph 19 UStG nicht dazu verpflichtet, die Umsatzsteuer an das Finanzamt abzuführen und müssen damit keine monatliche Umsatzsteuervoranmeldung erstellen. Auf ihren Rechnungen ist demnach auch keine Umsatzsteuer ausgewiesen. Der Rechnungsbetrag beträgt also brutto gleich netto. Die Kleinunternehmerregelung soll Unternehmer in Bezug auf ihren bürokratischen Aufwand entlasten.

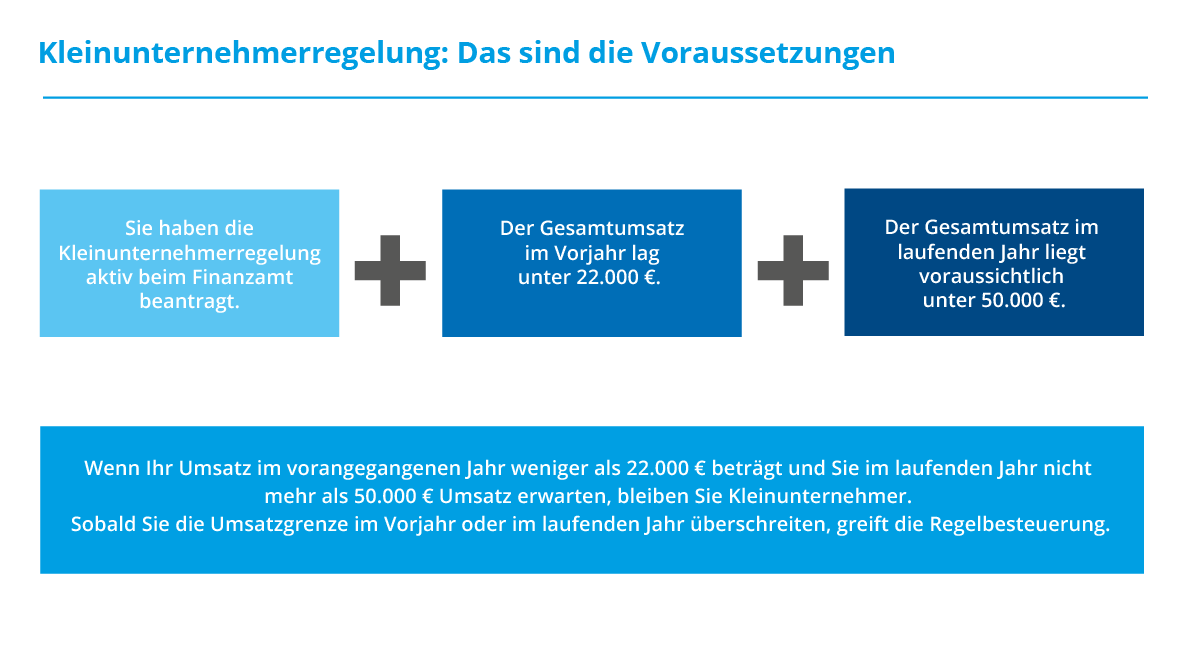

Sie als Unternehmer sind Kleinunternehmer, wenn Sie folgende Voraussetzungen erfüllen:

Die Entscheidung, ob Sie von der Kleinunternehmerregelung Gebrauch machen möchten oder nicht, ist freiwillig. Allerdings sind Sie 5 Jahre lang an die Entscheidung gebunden. Zudem ist die Regelung immer auf Sie als Person bezogen. Besitzen Sie drei Unternehmen, darf die Umsatzgrenze mit allen drei Unternehmen nicht überschritten werden.

Sie haben Ihr Unternehmen am 01.07.2021 gegründet und angegeben, von der Kleinunternehmerregelung Gebrauch zu machen. 2021 ist damit das Gründungsjahr. Hier haben Sie eine Schätzung abgegeben, wie viel Umsatz Sie erwarten.

Letztlich haben Sie in den 6 Monaten im Jahr 2021 einen Umsatz von 10.000 € gemacht. Im Jahr 2022 waren es 20.000 € und im Jahr 2023 sind es 35.000 € Umsatz. Für die Jahre 2021, 2022 und 2023 galt die Kleinunternehmerregelung. Für das überschrittene Jahr 2023 müssen Sie mit keinen steuerlichen Konsequenzen rechnen – das heißt, Sie sind nicht rückwirkend umsatzsteuerpflichtig. Ab dem Jahr 2024 gilt der Regelsteuersatz – auch wenn Sie in 2024 wieder einen Umsatz von unter 22.000 € erwarten.

Wenn Ihre Schätzungen im Gründungsjahr falsch waren und Sie die Umsatzgrenze überschreiten, müssen Sie dem Finanzamt nachweisen, dass Sie nicht mit den Mehreinnahmen rechnen konnten. Andernfalls sind Sie rückwirkend für das laufende Jahr umsatzsteuerpflichtig und unterliegen im Folgejahr der Regelbesteuerung.

Die Kleinunternehmerregelung lohnt sich insbesondere für Unternehmer, die geringe Investitionen und Betriebskosten haben. Sollten Sie hohe Investitionen haben, lohnt sie sich nicht, da Sie dann keine Umsatzsteuer absetzen können.

Wenn Sie im B2C-Bereich tätig sind – Ihre Kunden also Verbraucher sind – können Sie Ihren Kunden günstigere Konditionen anbieten, da sie keine Umsatzsteuer zahlen müssen. Sind Ihre Kunden hingegen Firmen, dann können diese ihre Zahlungen und Gewinne nicht einfach über die sogenannte Vorsteuer verrechnen.

| Vorteile | Nachteile |

|---|---|

| Weniger Arbeitsaufwand ohne die Umsatzsteuervoranmeldung | B2B-Kunden können keine Vorsteuer aus der Rechnung geltend machen |

| Leistungen günstiger anbieten, dank der wegfallenden Umsatzsteuer | Vorsteuer auf Ausgaben können nicht geltend gemacht werden |

| Einnahmen fließen 1:1 in die Kasse | Die Umsatzsteuer muss rückwirkend abgeführt werden, wenn bereits im Vorjahr die Umsatzgrenze überschritten wurde und man im laufenden Jahr versäumt hat, Umsatzsteuer offen auszuweisen. |

| Vereinfachte Buchhaltung |

Wichtig: Auf der Rechnung muss erkennbar sein, dass Sie von der Kleinunternehmerregelung Gebrauch machen. Eine mögliche Formulierung könnte sein: Gemäß § 19 UStG wird keine Umsatzsteuer berechnet.

Gratis-Rechnungvorlage für Kleinunternehmer:

Praktisch, schnell, kostenlos: Sie brauchen Unterstützung bei der Rechnungserstellung? Unsere kostenfreie Mustervorlage zeigt Ihnen, wie eine Rechnung aussehen sollte.

Generell, aber insbesondere bei der Kleinunternehmerregelung gilt: Halten Sie Ihre Finanzen im Blick. Denn Sie erhalten keine Benachrichtigung seitens des Finanzamts, wenn die Kleinunternehmerregelung nicht mehr greift aufgrund der überschrittenen Umsatzgrenze. Das liegt daran, dass das Finanzamt erst im Rahmen Ihrer Steuererklärung von Ihnen über die tatsächliche Höhe Ihres Umsatzes informiert wird.

Demnach müssen Sie Ihre Umsatzentwicklung selbst überwachen. Je näher Sie an die 22.000 Euro Grenze kommen, desto genauer muss die Kontrolle erfolgen. Spätestens bevor Sie die erste Rechnung des neuen Jahres schreiben, sollten Sie Ihren tatsächlichen Vorjahresumsatz kennen.

Achtung: Falls Sie an der Kleinunternehmer-Regelung festhalten, obwohl Sie die erforderlichen Voraussetzungen nicht mehr erfüllen, schulden Sie dem Finanzamt die Umsatzsteuer. Dass Sie auf Ihren Rechnungen keine Umsatzsteuer ausweisen, spielt dann keine Rolle. Das heißt, auf den Jahresumsatz müssen Sie 19 Prozent Umsatzsteuer an das Finanzamt zahlen.

Gerade als junger Unternehmer sehen Sie sich mit vielen Regularien und Vorschriften konfrontiert. Ein nicht zu unterschätzender Aspekt sind dabei auch die Geschäftsrisiken, die Sie automatisch in Ihrem unternehmerischen Alltag eingehen.

Diese Fragestellungen sind insbesondere dann relevant, wenn Sie Ihren Kunden ein Zahlungsziel gewähren. In diesem Fall erbringen Sie Ihre Leistung, bevor Ihr Kunde bezahlt.

Um Ihnen ein besseres Bild von Ihren Kunden zu ermöglichen, bietet Creditreform eine Reihe an Lösungen an. Dazu gehört auch der Abruf von Bonitätsauskünften, sowohl von Firmen als auch von Verbrauchern. Verschiedene Auskunftsvarianten unterscheiden sich in ihrer Detailtiefe und ermöglichen so eine kosteneffiziente Einschätzung des Risikos.

Und sollte ein Kunde einmal eine Rechnung nicht bezahlen, können Sie uns mit dem Inkasso beauftragen. Wir kümmern uns um Ihre Ansprüche, während Sie sich weiter auf Ihr Tagesgeschäft konzentrieren können.

Alle Leistungen von Creditreform können Sie als Creditreform Mitglied in unserem Kundenportal Meine Creditreform bequem und jederzeit beauftragen.

Unsere Texte dienen dem unverbindlichen Informationszweck und ersetzen keine spezifische Rechts- oder Fachberatung. Für die angebotenen Informationen geben wir keine Gewähr auf Richtigkeit und Vollständigkeit.

| Montag bis Donnerstag: | 08:00 - 17:00 |

| Freitag: | 08:00 - 15:00 |

Jetzt mit uns chatten!

Jetzt mit uns chatten! Die Zuständigkeit unserer Experten richtet sich immer nach dem Geschäftssitz Ihres Unternehmens. Bei Fragen zur Mitgliedschaft oder zu unseren Produkten und Lösungen steht Ihnen Creditreform vor Ort zur Seite. Mit der Eingabe Ihrer fünfstelligen Postleitzahl finden Sie Ihren persönlichen Ansprechpartner.

Sie werden jetzt zu Ihrer Geschäftsstelle weitergeleitet.

Sie werden jetzt zurück zur Übersichtsseite weitergeleitet.