Wie Sie Ihren Bonitätsindex verbessern

Wenn Sie Ihre eigene Bonitätsbewertung kennen, dann wissen Sie, auf welcher Grundlage Ihre Geschäftspartner Ihr Ausfallrisiko einschätzen. Wir erklären, wie Sie Ihren Bonitätsindex verbessern.

Zum ArtikelIndem Sie Ihre Finanzstärke kommunizieren, schaffen Sie Vertrauen gegenüber Mitarbeitern, Kunden, Geschäftspartnern und Kreditgebern. So geht Finanzkommunikation richtig.

Geht es Ihrem Unternehmen gut? Prima. Es ist ein gutes Gefühl, seine Rechnungen zahlen zu können. Aber wer weiß noch davon? Geschäftspartner? Mitarbeiter? Wissen Banken, Finanzdienstleister und Lieferanten, dass Sie Ihrem Unternehmen Kredite einräumen können, weil Sie voraussichtlich in der Lage sein werden, sie fristgemäß zurückzuzahlen?

Fest steht: Liquidität und eine gute Bonität sind das A und O einer erfolgreichen Geschäftstätigkeit. Deshalb sollten Ihre Stakeholder wissen, dass man sich auf Sie verlassen kann. Und zwar nicht erst auf Rückfrage. Mit den folgenden Schritten pflegen Sie Ihren guten Ruf, ein solventes und verlässliches Unternehmen zu sein, das transparent über seine Zahlungsfähigkeit berichtet.

Je kleiner das Unternehmen ist, desto mehr Aufgaben muss der Eigentümer in der Regel selbst bewältigen. Er fährt zu Kunden, schreibt Rechnungen und kümmert sich um Marketing- und Personalfragen. Kein Wunder, dass im Mittelstand und insbesondere bei inhabergeführten Firmen die Finanzkommunikation oft hintenüberfällt. Zu sehr drängt das Tagesgeschäft.

Dabei ist das Vertrauen in die Wirkung von Finanzkommunikation groß. Viele Unternehmer erhoffen sich nicht nur Vorteile bei der Kreditvergabe.

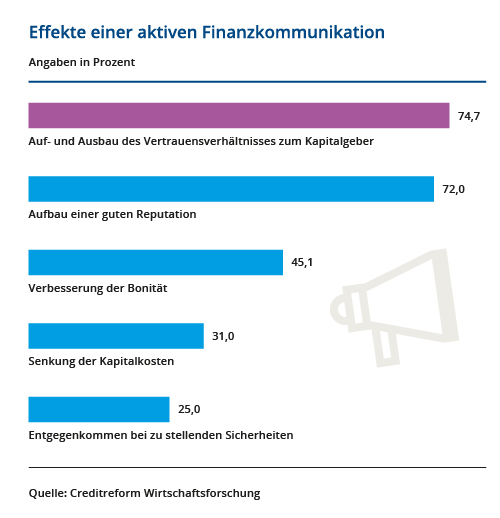

Laut Angaben der Creditreform Wirtschaftsforschung sehen Unternehmer fünf maßgebliche Effekte einer aktiven Finanzkommunikation. Der wichtigste Effekt ist der Auf- und Ausbau des Vertrauensverhältnisses zum Kapitalgeber mit 74,7 Prozent. Knapp dahinter mit 72 Prozent liegt der Aufbau einer guten Reputation. Aber auch die Verbesserung der Bonität, die Senkung der Kapitalkosten und ein Entgegenkommen bei zu stellenden Sicherheiten sind für Unternehmer weitere Effekte.

Premium Artikelinhalt lesen:

Steigende Rohstoffpreise, Inflation, Lieferkettenprobleme, Fachkräftemangel und Rezession – Wie es um Geschäftspartner steht, ist aufgrund aktueller Rahmenbedingungen schwieriger einzuschätzen als noch vor einigen Jahren. Um Spekulationen vorzubeugen, sollte Finanzkommunikation ein fester Bestandteil Ihrer Geschäftstätigkeit sein, selbst wenn Sie aktuell hervorragende Unternehmenszahlen vorweisen können. Denn es geht um Ihren Ruf. Und gegenseitiges Verständnis hilft auch im Krisenfall. Geschäftspartner erst bei Zahlungsstörungen anzusprechen, wirkt hingegen wenig vertrauenswürdig.

Im Mittelstand sind Bankgespräche oder Ähnliches meist Chefsache. Vereinzelt bewältigt die Geschäftsführung gemeinsam mit der Finanzleitung diese Aufgaben oder zieht einen Steuerberater zu Rate. Bei kleineren Unternehmen richtet sich die Finanzkommunikation in der Regel an die Hausbank, Auskunfteien, Kreditversicherer und Leasinggesellschaften. In mittelgroßen Firmen kommen aufgrund gesetzlicher Vorgaben und wegen des höheren Finanzierungsbedarfs weitere Adressaten wie Anbieter von Venture-Capital-Gebern hinzu. Letzteres gilt auch für Startups.

Das regelmäßige Gespräch mit der Hausbank zählt bei vielen Geschäftsführern zum Pflichtprogramm – zweifelsohne ein Termin, der gut vorbereitet und persönlich wahrgenommen werden sollte. Andere Aspekte einer aktiven Finanzkommunikation lassen sich dagegen schnell und einfach bewältigen. Die eigene Finanzlage ist dank digitaler Tools heute einfacher zu erfassen als früher. Auch die Erstellung von Berichten und Analysen kann digital erfolgen. Einmal aufgesetzt lässt sich die Finanzkommunikation so ressourcenschonend in bestehende Abläufe integrieren.

Hören Sie sich in unserer Podcast-Folge „Reden ist Gold: Das bringt eine transparente Finanzkommunikation“ an, wie Sie sich als verlässlicher Geschäftspartner präsentieren.

Jetzt kostenlos streamen!

Damit Sie eine gute Finanzkommunikation betreiben können, müssen Sie zunächst einmal wissen, wie es um Ihre eigene Bonität steht.

Die Bonität unterliegt Schwankungen. Dies ist ganz normal. Wenn Sie Ihre Bonität jederzeit im Blick halten wollen, bietet Creditreform den kostenpflichtigen Abo-Service Meine Bonität an. Verändert sich beispielsweise Ihr Bonitätsindex, erhalten Sie sofort eine Nachricht und können uns Änderungen und Updates jederzeit mitteilen.

Indem Sie falsche Unternehmensdaten berichtigen und unvollständige Daten ergänzen, können Sie Ihre Bonitätsbewertung verbessern. Bei Creditreform geht die Pflege der Daten ganz einfach mithilfe einer Unternehmensbefragung – online und innerhalb weniger Minuten. Manche Daten müssen auch nur einmal initial eingetragen werden, weil sie sich selten oder gar nicht ändern – etwa das Datum der Unternehmensgründung, Steuernummer und Bankverbindungen.

Banken prüfen Ihr Unternehmen vor der Kreditvergabe und während der gesamten Kreditlaufzeit. Früher wurde dafür viel Papier hin- und hergeschickt und Daten wurden händisch eingegeben. Zeit sparen Sie mit dem Digitalen Finanzbericht (DiFin), den Creditreform in einem von der Bundesbank geführten Konsortium mitentwickelt hat.

Wussten Sie, dass Sie sich Ihre besonders gute Bonität zertifizieren lassen können? Das geht bei Creditreform mit dem CrefoZert. Die Vergabe der Zertifizierung ist jedoch an strenge Kriterien geknüpft:

Sind alle Anforderungen erfüllt, stellt Creditreform das Bonitätszertifikat aus sowie begleitende Unterlagen für die Finanzkommunikation und veröffentlicht die Zertifizierung online.

Unsere Texte dienen dem unverbindlichen Informationszweck und ersetzen keine spezifische Rechts- oder Fachberatung. Für die angebotenen Informationen geben wir keine Gewähr auf Richtigkeit und Vollständigkeit.

| Montag bis Donnerstag: | 08:00 - 17:00 |

| Freitag: | 08:00 - 13:00 |

Jetzt mit uns chatten!

Jetzt mit uns chatten! Die Zuständigkeit unserer Experten richtet sich immer nach dem Geschäftssitz Ihres Unternehmens. Bei Fragen zur Mitgliedschaft oder zu unseren Produkten und Lösungen steht Ihnen Creditreform vor Ort zur Seite. Mit der Eingabe Ihrer fünfstelligen Postleitzahl finden Sie Ihren persönlichen Ansprechpartner.

Sie werden jetzt zu Ihrer Geschäftsstelle weitergeleitet.

Sie werden jetzt zurück zur Übersichtsseite weitergeleitet.