Forderungen absichern mittels Kreditversicherung

Sie möchten wissen, wie eine Kreditversicherung funktioniert? Wir zeigen, wie Sie Forderungen effektiv absichern und sich so vor finanziellen Verlusten schützen.

Zum ArtikelSie benötigen flüssige Mittel für eine Investition oder möchten vorübergehende Zahlungsschwierigkeiten überbrücken? Ein Instrument ist die Kapitalfreisetzung.

Jedes Unternehmen verfügt über gebundenes Kapital, also Vermögensgegenstände des Anlage- und Umlaufvermögens, die nicht sofort als liquide Mittel freigesetzt werden können. Da die Liquidität eines Unternehmens zentraler Baustein für den Geschäftserfolg ist, ist es besonders wichtig, ein ausgewogenes Verhältnis zwischen den flüssigen und gebundenen Vermögensgegenständen zu schaffen.

Ist zu viel Kapital gebunden, verschlechtert das die Liquidität eines Unternehmens. Eine schlechte Liquidität wiederum wirkt sich negativ auf die Bonität aus. Das kann dazu führen, dass das Unternehmen bei Kreditgebern schlechtere Konditionen erhält oder gar zahlungsunfähig wird. Um die Kapitalbindung zu verringern, besteht die Möglichkeit der Kapitalfreisetzung. Bei dieser Form der Innenfinanzierung wird gebundenes Kapital mittels Vermögensumschichtung in flüssige Mittel umgewandelt.

In der Bilanz auf der Aktiva-Seite sind das Anlage- und Umlaufvermögen von oben nach unten mit zunehmender Liquidität dargestellt. Bei der Kapitalfreisetzung geht es nun darum: Gebundenes Kapital – vor allem im Anlagevermögen, aber auch im Umlaufvermögen – soll möglichst verringert und in flüssige Mittel, zum Beispiel das Bankkonto, umgewandelt werden. So sichert sich ein Unternehmen seine Liquidität und optimiert gleichzeitig auch das Working Capital. Denn durch das höhere Umlaufvermögen erhöht sich entsprechend auch die Differenz zwischen dem Umlaufvermögen und den kurzfristigen Verbindlichkeiten. Die Kapitalfreisetzung dient dem Unternehmen also dazu, sich selbst von innen heraus flüssige Mittel zu beschaffen. Dieses Vermögen steht dann für neue Investitionen zur Verfügung – ohne, dass das Unternehmen auf eine Finanzierung von außen, beispielsweise durch eine Bank, angewiesen ist.

Premium Artikelinhalt lesen:

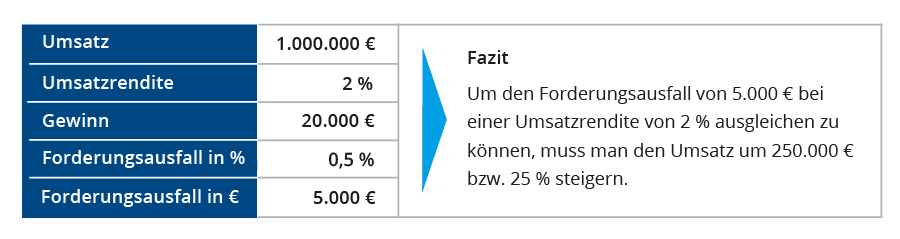

Die Beispiel GmbH mit einem Jahresumsatz von 1.000.000 Euro und einer Umsatzrendite von 2 Prozent, erzielt einen Gewinn von 20.000 Euro. Wenn im Laufe eines Jahres Forderungen in Höhe von nur 0,5 Prozent vom Umsatz ausfallen – das sind 5.000 Euro –, beträgt der Gewinn nach Forderungsausfall nur noch 15.000 Euro. Um den Verlust auszugleichen und die Umsatzrendite zu halten, muss die Firma 250.000 Euro zusätzlich erwirtschaften, also 25 Prozent. Das ist in vielen Fällen kaum zu schaffen und zudem auch unnötig, wenn ein Betrieb ein systematisches Liquiditäts- und Forderungsmanagement betreibt.

Durch die Verringerung des Kapitals, das in Forderungen gebunden ist, verbessert sich die Rentabilität sowie die Bonität und der Unternehmenswert steigt.

Sie möchten ein strikteres Mahnwesen einführen, um offene Rechnungen einzufordern und so Außenstände zu reduzieren?

Unsere Texte dienen dem unverbindlichen Informationszweck und ersetzen keine spezifische Rechts- oder Fachberatung. Für die angebotenen Informationen geben wir keine Gewähr auf Richtigkeit und Vollständigkeit.

| Montag bis Donnerstag: | 08:00 - 17:00 |

| Freitag: | 08:00 - 13:00 |

Jetzt mit uns chatten!

Jetzt mit uns chatten! Die Zuständigkeit unserer Experten richtet sich immer nach dem Geschäftssitz Ihres Unternehmens. Bei Fragen zur Mitgliedschaft oder zu unseren Produkten und Lösungen steht Ihnen Creditreform vor Ort zur Seite. Mit der Eingabe Ihrer fünfstelligen Postleitzahl finden Sie Ihren persönlichen Ansprechpartner.

Sie werden jetzt zu Ihrer Geschäftsstelle weitergeleitet.

Sie werden jetzt zurück zur Übersichtsseite weitergeleitet.