Lieferantenkredit immer wichtiger

Der Lieferantenkredit bleibt ein wichtiges Instrument zur Finanzierung der Unternehmen.

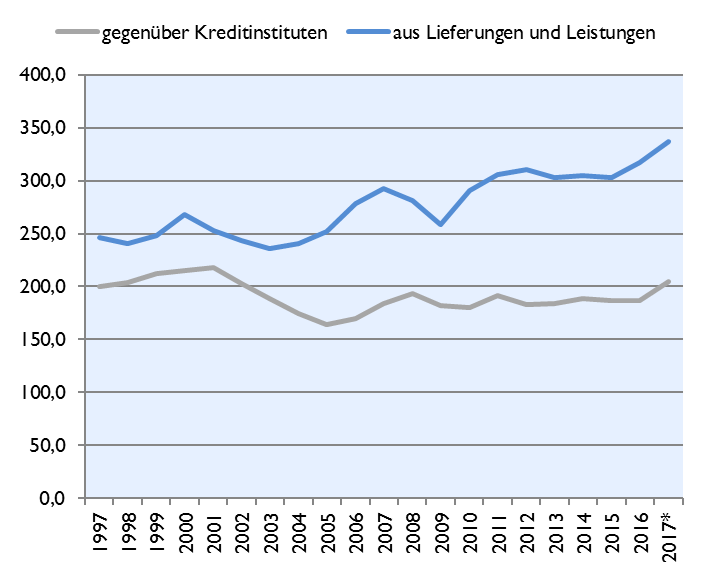

Das gilt nicht nur im Online-Handel mit Verbrauchern, die weiterhin lieber nach Erhalt von Ware und Rechnung zahlen, sondern auch im B2B-Geschäft. Die Relevanz des Lieferantenkredits lässt sich im Vergleich zur kurzfristigen Finanzierung über einen Bankkredit herausarbeiten. Auf der Basis einer Auswertung der Bilanzen von deutschen Unternehmen, den die Deutsche Bundesbank vorgelegt hat, zeigt sich, dass für 2017 von einem Lieferantenkredit-Volumen von 337 Milliarden Euro auszugehen ist. Das bedeutet, dass die Unternehmen fortlaufend, revolvierend, Verbindlichkeiten aus Lieferungen und Leistungen haben, die den Umfang der Bankkredite im gleichen Jahr deutlich übertreffen. Die kurzfristigen Bankkredite liegen bei 205 Milliarden Euro.

Weniger Bankkredit

Dabei hat der Lieferantenkredit noch zugelegt: In den wirtschaftlich guten Zeiten seit der Finanzkrise wuchs nicht nur die absolute Zahl des Wertes, der über Lieferung und Leistung erzielt wurde, sondern auch der Anteil, den Lieferantenkredite gegenüber den Bankkrediten in der gesamten Finanzierung erhielten. Aktuell beträgt der Quotient von kurzfristigem Bankkrediten zu Lieferantenkrediten 1,6. In den Jahren um die Jahrtausendwende belief er sich noch auf 1,2. Die folgende Grafik zeigt den Aufschwung, den der Lieferantenkredit in den Jahren nach der Krise nahm und sie macht auch deutlich, dass trotz der Niedrigzinspolitik der Europäischen Zentralbank die Inanspruchnahme der kurzfristigen Kreditfinanzierung auf gleichem Niveau verharrt.

Deutschland hat noch Spielraum beim Lieferantenkredit

Interessant sind in diesem Zusammenhang Daten, die das Institut für Mittelstandsforschung genutzt hat, um Aussagen über das Finanzierungsverhalten kleiner und mittlerer Unternehmen im europaweiten Kontext zu machen. Die empirische Basis der Untersuchung bildet der "Survey on the Access to Finance of Enterprises" (SAFE-Survey), eine Panelbefragung der Europäischen Kommission und der Europäischen Zentralbank (EZB). Im Rahmen des SAFE-Surveys werden Unternehmen seit 2009 zwei Mal im Jahr u. a. zu ihrem Bedarf an sowie der Verfügbarkeit von externen Finanzierungsmitteln befragt. Dabei zeigen sich markante Unterschiede bei den Finanzierungsinstrumenten in den einzelnen westeuropäischen Ländern. Die Quellen reichen von der Kontoüberziehung über den Bankkredit, Leasing und Factoring bis zum Lieferantenkredit (hier: Handelskredit). Auffällig ist, dass der Lieferantenkredit in Deutschland mit 10,8 Prozent der Nutzung gegenüber den europäischen Nachbarländern deutlich zurückliegt. Nur in Österreich (10,6 Prozent) und in Frankreich (8 Prozent) ist die Nutzung dieser Form der Finanzierung noch etwas weniger üblich. In Irland spielt der Lieferantenkredit die größte Rolle: Fast die Hälfte der Befragten bedient sich seiner zur Finanzierung. Aber auch in Spanien (22,2 Prozent), Finnland (22 Prozent) und in den Niederlanden (20,6 Prozent) sowie in Italien (25,4 Prozent) spielt der Lieferantenkredit für die Finanzierung mittelständischer Unternehmen eine wichtige, vielleicht sogar entscheidende Rolle.

Das IfM schreibt dazu: „Diese teils erheblichen Unterschiede in der Nutzung von Finanzierungsinstrumenten wirft die Frage nach ihren Ursachen auf. Aus der Literatur ist bekannt, dass bestimmte Unternehmenseigenschaften, z. B. die Unternehmensgröße oder die Wachstumsdynamik, die Relevanz von Finanzierungsinstrumenten beeinflussen. Diese Unternehmenseigenschaften alleine könnten keine Länderunterschiede erklären. Wenn man sich aber vor Augen führt, dass sich die KMU in den einzelnen EU-Mitgliedsländern teilweise in diesen Eigenschaften unterscheiden, dann können die Unterschiede in den Unternehmenseigenschaften durchaus einen Erklärungsbeitrag leisten. Unternehmenseigenschaften haben zudem Einfluss auf die Zugänglichkeit von relevanten Finanzierungsinstrumenten, die wiederum für deren Nutzung entscheidend ist. Und nicht zuletzt vermuten wir, dass länderspezifische Einflussfaktoren die Relevanz und Verfügbarkeit von Finanzierungsinstrumenten beeinflussen. Mit länderspezifischen Faktoren sind die Rahmenbedingungen für die Unternehmensfinanzierung gemeint, insbesondere die Eigenschaften des jeweiligen nationalen Finanzsystems, wozu auch mögliche Unterschiede in der Finanzierungskultur zwischen den verschiedenen Ländern gehören.“

Quellen: Deutsche Bundesbank, IfM Bonn (u. a.)

Pressekontakt Regional

Marketing

Tel.: +49 89 189293-663

marketing@muenchen.creditreform.de

Pressekontakt

Patrik-Ludwig Hantzsch

Pressesprecher

Leiter Wirtschaftsforschung

Tel.: +49 (0) 21 31 / 109-172

p.hantzsch@verband.creditreform.de

Twitter: @PtrkLdwg