Hier finden Sie eine Übersicht unserer aktuellsten Veröffentlichungen.

Presse, Fachbeiträge & Neuigkeiten

Kein Geld für Innovationen?

Eine Volkswirtschaft lebt von Innovationen. Hoffnungen setzen die Beteiligten auf neugegründete Unternehmen, auf Start-ups, die mit ihren Ideen der gesamten Wirtschaft Schwung verleihen.

Aber auch der etablierte Mittelstand agiert gerade in Deutschland als Treiber, wenn es um Innovationen geht. Dabei lautet eine Binsenweisheit: Innovationen kosten Geld. Und gerade bei echten Neuentwicklungen sind Geldgeber schwer zu überzeugen. Die Finanzierung stellt einen Engpass dar: Ideen sind vorhanden – aber wer soll sie finanzieren? Viele Unternehmen beklagen, dass hohe Kosten, hohe Risiken und Finanzierungsschwierigkeiten ihre Innovationstätigkeit behindern. Dr. Volker Zimmermann (KfW) hat eine Studie verfasst, die untersucht, ob Unterschiede bei der Finanzierung von einfachen Investitionen und besonderen Innovationen bestehen, die auf eingeschränkte Möglichkeiten bei der Innovationsfinanzierung hindeuten. Für Creditreform kommt dabei den Ausführungen zum Bonitätsindex besondere Bedeutung zu, wird an dieser Stelle doch die Bewertung von Bonität und ihrem Stellenwert bei der externen Finanzierung analysiert.

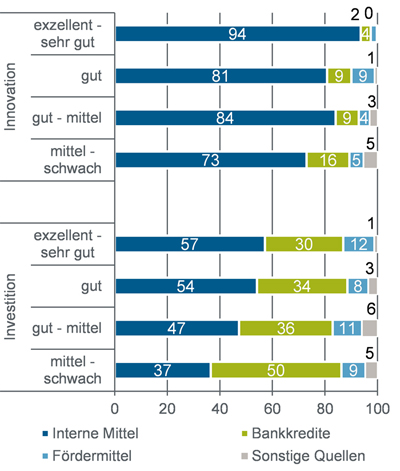

Zentrales Ergebnis der Untersuchung ist, dass sich die Finanzierung von Innovationen deutlich von jener der Investitionen unterscheidet. Innovationsausgaben werden zu 82 Prozent aus internen Mitteln und nur zu 9 Prozent mithilfe von Bankkrediten finanziert. Die entsprechenden Werte für Investitionen belaufen sich auf 49 und 34 Prozent.

Bankkredite nicht leicht erhältlich

Entscheidend hierbei ist, dass die Beurteilung der Erfolgsaussichten eines Innovationsvorhabens externen Geldgebern deutlich schwerer fällt als dem innovativen Unternehmen selbst. Die ungleiche Informationsverteilung zwischen dem Unternehmen und dem potenziellen Geldgeber führt dazu, dass externe Geldgeber weniger bereit sind, entsprechende Projekte zu finanzieren. Dies führt dazu, dass sie entweder eine überhöhte Rendite (inklusive einem „Unsicherheitsaufschlag“) für die Bereitstellung der Mittel verlangen oder dass sie Finanzierungen für Innovationsvorhaben überhaupt nicht gewähren. Dies gilt insbesondere für Kreditfinanzierungen. Denn ein Kreditgeber trägt zwar die hohe Unsicherheit hinsichtlich des Erfolgs mit, kann jedoch aufgrund des erfolgsunabhängigen Zinssatzes nicht an möglichen hohen Gewinnen im Erfolgsfall partizipieren. Dies erschwert den Ausgleich von Verlusten durch erfolgreiche Engagements und begrenzt das durchschnittliche Risiko, das in einem Kreditportfolio eingegangen werden kann.

Verstärkend kommt hinzu, dass Innovationsprojekte zu einem großen Anteil aus Personalkosten bestehen, etwa für die Durchführung von FuE, für die Konstruktion bzw. Dienstleistungskonzeption sowie für die Vorbereitung der Produktion oder des Vertriebs von Innovationen. Investive Ausgaben für Anlagen, Maschinen oder ähnliches machen lediglich 30 Prozent der Innovationsausgaben aus. Dies gilt in besonders ausgeprägter Form für FuE-Vorhaben. Hier entfallen nur 8 Prozent auf investive Ausgaben. Damit entstehen bei Innovationsvorhaben nur in einem geringen Umfang Vermögenswerte, die zur Besicherung von Bankkrediten herangezogen werden können.

Die Möglichkeiten eines Unternehmens zur Finanzierung von Innovationen und Investitionen hängen nicht zuletzt von seiner finanziellen Situation ab. Positive Finanzkennziffern stehen für eine hohe interne Finanzierungskraft. Gleichzeitig bestimmt die finanzielle Situation, ob und zu welchen Bedingungen Bankkredite in Anspruch genommen werden können. Der Creditreform Bonitätsindex ist nun eine „externe“ Kennziffer, die bei der Finanzierung durch die Bank eine wichtige Rolle spielt.

Bonitätsindex und Außenfinanzierung

Im Rahmen einer breitangelegten Kooperation mit Creditreform kann die Kreditwürdigkeit der Unternehmen in die Untersuchung einbezogen werden. Die Bonitätseinstufung der Vereine Creditreform basiert auf insgesamt 15 Kriterien, die Angaben zu Finanzstatus und Liquidität (Angaben aus dem Jahresabschluss), Strukturrisiken (Branche, Größe und Alter des Unternehmens, Produktivität) und weiche Faktoren (Zahlungshistorie, Auftragsbestand, Auftragseingang, Managementqualität) umfassen.

Sowohl bei Innovationen als auch bei Investitionen liegt der Anteil der Ausgaben, der intern finanziert wird, niedriger, wenn die Bonitätsbeurteilung schlechter ausfällt. Gleichzeitig steigt der Anteil der Bankkredite. In Bezug auf Innovationen vervierfacht sich der Anteil der Bankkredite sogar von der Unternehmensgruppe mit der Besten im Vergleich zur schwächsten Bonität. Dieser Befund überrascht auf den ersten Blick. Da die Kreditwürdigkeit der zentrale Indikator für die Kreditentscheidung ist, hätte der umgekehrte Trend erwartet werden können.

Der Befund, dass sich der Anteil der Bankdarlehen mit abnehmender Kreditwürdigkeit erhöht, steht jedoch nicht im Widerspruch zu der Überlegung, dass eine gute Bonität den Kreditzugang eines Unternehmens verbessert und ein Unternehmen mit guter Bonität daher auf umfangreichere Kreditfinanzierungen zurückgreifen kann. Im Gegenteil: Es zeigt sich, dass sowohl das Innovations- als auch das Investitionsvolumen mit zunehmend schwächeren Kreditratings abnehmen. Die durchschnittlichen Innovationsausgaben sinken von 150.000 Euro in der bestbewerteten Kategorie auf 28.000 Euro in der niedrigsten Ratingkategorie. In dieser Hinsicht bestätigen sich die Ergebnisse (vgl. J. Gerstenberger, V. Zimmermann und M. Bretz (2016): „Unternehmensbonität – eine nicht zu vernachlässigende Größe“; Bundesverband Credit Management e. V. (Hrsg.): „Verlässliches Credit Management in turbulenten Zeiten“, Credit & Finance Verlag, Kleve, S. 25 – 48, von Gerstenberger et al., 2016), wonach Unternehmen mit schwacher Bonität Innovations- und Investitionsprojekte seltener, in einem geringerem Umfang oder mit häufigeren Verzögerungen umsetzen können.

Hinter dem rückläufigen Anteil der Innenfinanzierung und dem steigenden Anteil der Bankkredite dürfte sich daher die Tatsache verstecken, dass die Bonität zumindest teilweise auch die Innenfinanzierungskraft widerspiegelt. Vor dem Hintergrund der hohen Fixkosten von Innovationsprojekten bedeutet eine geringere Innenfinanzierungskraft gerade für Innovationsprojekte, dass die geringeren internen Ressourcen durch externe Quellen ergänzt werden müssen. Gerade bei Innovationsprojekten dürfte dies nicht allen Unternehmen gelingen und falls doch, nur unter Inkaufnahme erhöhter Finanzierungskosten. Infolgedessen sinkt das Volumen der Innovationsausgaben dieser Unternehmen.

Aufgrund dieser und weiterer Einschränkungen hängen die Innovationsaktivitäten von Mittelständlern stark von der Verfügbarkeit interner Quellen ab. Dies hat gravierende Nachteile zur Folge: Da die internen Mittel begrenzt sind, investieren die Unternehmen weniger in Innovationen als aus gesamtwirtschaftlicher Perspektive wünschenswert. Innovationsprojekte werden nicht angegangen, verkleinert, zeitlich verzögert oder sogar eingestellt. Eine weitere Folge davon ist, dass langfristige Innovationsprojekte seltener angegangen werden, dafür aber häufiger Projekte, die sich kurzfristig realisieren lassen. So verzichten Unternehmen aufgrund von finanziellen Schwierigkeiten vor allem auf den Eintritt in neue Marktsegmente und auf die Realisierung technologisch anspruchsvoller Projekte. Insgesamt führen die Probleme bei der Finanzierung von Innovationen dazu, dass das Innovationspotenzial aufgrund von Marktunvollkommenheiten unausgeschöpft bleibt und langfristig sogar ganz verschwindet. Dem entgegen zu wirken ist eine wirtschaftspolitische Daueraufgabe.

Jetzt mit uns chatten!

Jetzt mit uns chatten!  Jetzt mit uns chatten!

Jetzt mit uns chatten!