Liquiditätsengpass: Das können Sie tun

Aufgrund hoher Fixkosten oder Käufern, die Ihre Rechnung verspätet zahlen, befürchten Sie einen Liquiditätsengpass? Wie Sie vorübergehende Zahlungsschwierigkeiten vermeiden.

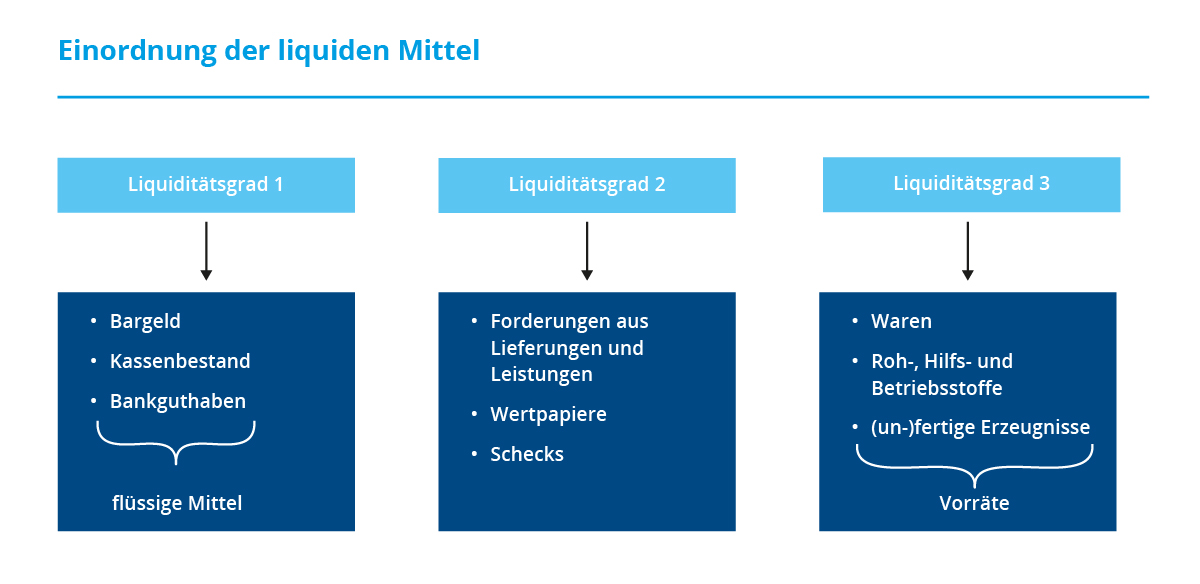

Zum ArtikelDie eigene Liquidität zu schützen ist wichtig beim Streben nach Rentabilität. Dabei hilft die Berechnung der Liquiditätsgrade 1 bis 3. Wie sie berechnet werden und welche Aussagekraft sie haben.

Mithilfe von Liquiditätskennzahlen ist es möglich, Liquidität Link zu definieren und als Steuergröße messbar zu machen. Die Kennzahlen geben Aufschluss darüber, inwiefern ein Unternehmen in der Lage ist, kurzfristige finanzielle Verpflichtungen – beispielsweise Rechnungen, Kredite oder Löhne – zu erfüllen. Zu den gängigsten Liquiditätskennzahlen gehören die Liquiditätsgrade 1 bis 3, die Unternehmer stets im Blick halten sollten. Sie helfen dabei, die finanzielle Stabilität und Flexibilität eines Unternehmens zu bewerten und potenzielle Liquiditätsrisiken frühzeitig zu identifizieren.

Damit sind die Liquiditätskennzahlen nicht nur wichtig für das eigene Unternehmen (interne Sicht) – sie sind auch interessant für Investoren und Gläubiger, die mit einem Unternehmen eine Geschäftsbeziehung eingehen (externe Sicht).

Ob ein Unternehmen über genügend Liquidität verfügt, lässt sich anhand der 3 Liquiditätsgrade berechnen und bewerten.

Liquidität 1. Grades | |

| Beschreibung: | Diese Kennzahl fokussiert sich ausschließlich auf die flüssigen Mittel (z. B. Bargeld, Bankguthaben). Sie zeigt, wie gut ein Unternehmen seine kurzfristigen Verbindlichkeiten nur mit sofort verfügbaren Mitteln decken kann. |

| Berechnung: | flüssige Mittel / kurzfristige Verbindlichkeiten * 100 % |

| Zielwert: | 10 % bis 30 % |

Liquidität 2. Grades | |

| Beschreibung: | Diese Kennzahl berücksichtigt neben den flüssigen Mitteln auch die kurzfristigen Forderungen (z. B. Forderungen aus Lieferungen und Leistungen). Sie gibt ein genaueres Bild der kurzfristigen Zahlungsfähigkeit, da Forderungen normalerweise in absehbarer Zeit zu Geld werden. |

| Berechnung: | (flüssige Mittel + kurzfristige Forderungen) / kurzfristige Verbindlichkeiten * 100 % |

| Zielwert: | 100 % bis 120 % |

Liquidität 3. Grades | |

| Beschreibung: | Hier wird das gesamte Umlaufvermögen (inklusive Vorräte) in Relation zu den kurzfristigen Verbindlichkeiten gesetzt. Diese Kennzahl zeigt die Fähigkeit des Unternehmens, seine kurzfristigen Verbindlichkeiten mit dem gesamten kurzfristig verfügbaren Vermögen zu decken. Sie ist die umfassendste der drei Liquiditätskennzahlen, da sie auch weniger liquide Teile des Umlaufvermögens wie Vorräte einbezieht. |

| Berechnung: | (flüssige Mittel + kurzfristige Forderungen + Vorräte) / kurzfristige Verbindlichkeiten * 100 % |

| Zielwert: | > 120 % |

| Interpretation: | - Liegt der Wert darunter, gibt es möglicherweise Probleme bei der Preisgestaltung oder beim Absatz. |

Je höher die Liquidität, desto besser? Nicht unbedingt: Denn ein Unternehmen, das viele flüssige Mittel besitzt, hat zu viel Geld, das ungenutzt „rumliegt" und nicht benötigt wird. In solch einem Fall ist es sinnvoller, das Geld zu investieren oder anzulegen.

Premium Artikelinhalt lesen:

Es kann verschiedene Ursachen haben, warum Liquiditätskennzahlen von den Zielwerten abweichen:

Neben vielen Vorteilen bei der Verwendung von Liquiditätskennzahlen gibt es auch einige Kritikpunkte.

Zum einen basieren sie auf Bilanzdaten und berücksichtigen damit nicht den operativen Cashflow – also dem Saldo zwischen Ein- und Auszahlungen aus dem gewöhnlichen Geschäft innerhalb eines bestimmten Zeitraums. Damit können die Liquiditätskennzahlen zwar im Zielbereich liegen, dennoch kann es Probleme mit dem Cashflow aus dem operativen Geschäft geben.

Darüber hinaus bieten sie nur eine Momentaufnahme der finanziellen Situation eines Unternehmens und berücksichtigen keine zukünftigen Cashflows oder erwartete Einnahmen und Ausgaben. Sie können somit die langfristige Liquiditätssituation eines Unternehmens nicht vollständig abbilden.

Zudem fokussieren sich die Kennzahlen stark auf kurzfristige Verbindlichkeiten und vernachlässigen die langfristigen Verpflichtungen und Investitionen, die ebenfalls die finanzielle Stabilität eines Unternehmens beeinflussen können. Die Liquiditätsgrade 2 und 3 beziehen kurzfristige Forderungen und Vorräte ein, die jedoch möglicherweise nicht so schnell oder leicht in liquide Mittel umgewandelt werden können, wie die Kennzahlen suggerieren.

Liquiditätskennzahlen liefern stets quantitative Daten und berücksichtigen damit nicht die qualitative Bewertung von Forderungen oder die Fähigkeit eines Unternehmens, kurzfristige Verbindlichkeiten zu refinanzieren oder zu restrukturieren. Sie berücksichtigen keine externen wirtschaftlichen oder branchenspezifischen Faktoren, die die Liquidität beeinflussen können. Wirtschaftliche Abschwünge oder Marktveränderungen können erhebliche Auswirkungen auf die Liquidität haben, die in diesen Kennzahlen nicht erfasst werden.

Letztlich bedeuten verschiedene Branchen und Geschäftsmodelle auch unterschiedliche Liquiditätsanforderungen, die mit den Kennzahlen nicht immer direkt zwischen verschiedenen Unternehmen oder Branchen vergleichbar sind.

Liquiditätskennzahlen sind nützliche Instrumente zur kurzfristigen Beurteilung der Zahlungsfähigkeit eines Unternehmens. Sie sollten jedoch immer im Kontext anderer finanzieller und betrieblicher Kennzahlen sowie qualitativer Informationen betrachtet werden, um ein vollständiges Bild der finanziellen Gesundheit eines Unternehmens zu erhalten.

Die Creditreform Bilanzanalyse bietet branchenbezogene und gesamtwirtschaftliche Vergleichsanalysen zu Ihrem Jahresabschluss. Mithilfe der detailliert erfassten Jahresabschlussdaten werden die Daten in eine Strukturbilanz überführt. Diese wiederum ermöglicht die Vergleichbarkeit Ihrer vergangenen Abschlüsse. Daten zu Vermögensstruktur, Kapitalstruktur, Finanzkraft, Rentabilität und Liquidität der letzten Jahre werden gegenübergestellt, mit Branchenvergleichswerten ergänzt und geben so eine valide Auskunft zur Bilanzbonität. Alle Ergebnisse werden durch das Bilanzrating der Creditreform Rating AG in einem ausführlichen Bericht zusammengefasst, der auch individuell an Ihre Erfordernisse angepasst werden kann.

Unsere Texte dienen dem unverbindlichen Informationszweck und ersetzen keine spezifische Rechts- oder Fachberatung. Für die angebotenen Informationen geben wir keine Gewähr auf Richtigkeit und Vollständigkeit.

| Montag bis Donnerstag: | 08:00 - 17:00 |

| Freitag: | 08:00 - 16:00 |

Jetzt mit uns chatten!

Jetzt mit uns chatten! Die Zuständigkeit unserer Experten richtet sich immer nach dem Geschäftssitz Ihres Unternehmens. Bei Fragen zur Mitgliedschaft oder zu unseren Produkten und Lösungen steht Ihnen Creditreform vor Ort zur Seite. Mit der Eingabe Ihrer fünfstelligen Postleitzahl finden Sie Ihren persönlichen Ansprechpartner.

Sie werden jetzt zu Ihrer Geschäftsstelle weitergeleitet.

Sie werden jetzt zurück zur Übersichtsseite weitergeleitet.